Publish What You Pay Norge har identifisert flere metoder og instrumenter som utvinningsindustrien bruker for å overføre ubeskattede midler på tvers av landegrensene. Noen av disse metodene og instrumentene anses som legitime og lovlige, og dermed er det få som innser de skadelige effektene det har når disse metodene og instrumentene blir misbrukt for å overføre ubeskattede midler ut av landet, og på den måten redusere skattegrunnlaget i vertslandene.

- Tynn kapitalisering er når selskapet har mye gjeld relativt til egenkapitalen. Ved å flytte gjeld til et datterselskap i et høyskatteland reduseres skattbar inntekt i høyskattelandet gjennom gjeldsfradraget for renter. Slik gjeldsflytting er lønnsom fordi skattebesparelsen i høyskattelandet er større enn en skatteforpliktelsen som oppstår i det långivende selskapet som typisk er skattemessig hjemmehørende i et lavskatteland.

- Verdien av slik gjeldsflytting maksimeres hvis konsernledelsen lar lånet gis av et datterselskap (ofte kalt internbank eller finansielt senter) i et skatteparadis med nullskattevilkår. Skattebesparelsen blir i dette tilfellet lik verdien av skattebesparelsen i høyskattelandet, altså rtD, hvor r er renten på lånet, D lånet og t er skattesatsen. I tillegg kan flernasjonale selskaper ha slingringsmonn til å bestemme renten på slike internlån, blant annet fordi de kan argumentere for at lånet er prosjektrelatert og innebærer større risiko enn hva markedsrenten reflekterer. Det gjør strategien ekstra lønnsom.

- De fleste land beskytter seg mot tynn kapitalisering ved enten å ha eksplisitte regler for når et selskap har for høy gjeld, såkalte ”thin capitalization rules”, eller ved å bruke OECDs regleverk om at et lån må følge armlengdeprisnippet. Det siste innebærer at lån skal være gitt på markedsvilkår dvs. at låneavtalen kunne vært inngått av uavhengige parter i samme næring. Noen land som Tyskland og Østerrike, har eksplisitte regler for når et selskap har for høy gjeldsgrad. I Norge benyttes armlengdestandarden, men vi har også implisitte regler for hvor grensene går for tynn kapitalisering i enkelte næringer basert på domsavsigelser.

- Tekst fra Schjelderup (2013). Taushet er gull, PWYP Norge

Er det noe vi mangler?Klikk her for å hjelpe oss å bli enda bedre

Internprising omfatter prising av varer, tjenester, finansielle instrumenter og immaterielle verdier ved transaksjoner mellom beslektede selskaper. De fleste land benytter armlengdestandarden til OECD når man skal fastslå hva riktig pris er. I henhold til denne er riktig pris markedsprisen, altså den pris to uavhengige parter ville avtalt. Det sier seg selv at det ofte kan være vanskelig å finne markedsparalleller som kan bekrefte at det er brukt riktig pris. Og dette er selvsagt enda vanskeligere når man skal prissette immaterielle aktiva som for øvrig er en hovedingrediens i forretningsideen til mange av de flernasjonale selskapene omtalt over. Karinsky og Riedel (2009) finner i en empirisk studie av flernasjonale selskaper at de tenderer til å lokalisere eiendomsretten til patenter i lavskatteland og ikke i det landet hvor forskningen som førte til patentet ble utført. I Norge fikk ifølge Skattedirektoratet selskaper i Norge plusset på sin inntekt med henholdsvis 9 milliarder, 8,5 milliarder og 16,7 milliarder i årene 2009, 2010 og 2011 pga av internprising.

Internprising kan foregå på ulike måter avhengig av hva som omsettes mellom beslektede selskaper. En måte å overføre immaterielle aktiva på er gjennom kostnadsdeling. Det innebærer at et datterselskap i et lavskatteland (ofte skatteparadis) inngår en avtale om å bære noen av utviklingskostnadene i bytte mot å få eksklusive rettigheter til å selge produktet som fremkommer uten å betale royalties. For eksempel kunne vi tenke oss at et irsk datterselskap inngår avtale med sitt amerikanske morselskap om å dele kostnadene knyttet til utvikling av programvare i bytte mot eksklusive rettigheter for å selge det resulterende produktet i et avgrenset geografisk område.

Her du lest PWYP Norges publikasjon om internprising?

I kostnadsdelingsavtaler kan morselskapet opprette et heleid datterselskap i et lavskatteland som er finansiert helt gjennom egenkapital fra morselskapet. Datterselskapet kan bruke egenkapitalen som sin andel av kostnadsdelingsavtalen hvis lovverket tillater det. En kostnadsdelingsavtale reiser bla. et prinsipielt spørsmål knyttet til risikodeling spesielt i de tilfeller hvor datterselskapet har fått all kapital til avtalen fra morselskapet. Det er også et interessant poeng at et morselskap som oppretter et heleid datterselskap, kan forhandle med datterselskapet om kostnadsdelingsprisen. Egentlig er jo datterselskapet skapt av morselskapet og slik sett forhandler morselskapet med seg selv. Jussen på dette punktet sier imidlertid at to selvstendige juridiske enheter kan gjøre avtaler seg imellom selv om den ene enheten utgår fra den andre. Lovgivningen knyttet til hva som kan avtales mellom mor- og datterselskaper i kostnadsdelingssaker kan varierer mellom land. Utformingen av lovverket i det enkelte land vil derfor kunne ha stor betydning for hvor lønnsomt det er å overta salgs- rettigheter for et produkt gjennom en slik avtale.

En annen type internprising oppstår når beslektede selskaper overfører et ferdig produkt seg i mellom. I slike tilfeller vil fortsatt armlengdestandarden gjelde, men et kjernespørsmål er hvor aggressiv prisingen kan være før myndighetene griper inn. Vanligvis vil myndighetene kreve dokumentasjon som viser at prisingen er i samsvar med armlengdeprinsippet, men selskapene har ofte frihetsgrader spesielt når det er snakk om skjønn. Slikt slingringsmonn, kombinert med konserninterne transaksjoner og retten til fremførbart underskudd gjør det mulig for flernasjonale selskaper å oppnå en skattefordel som nasjonale selskaper ikke har. På lang sikt har slike konkurransefordeler innvirkning på hvem som eier virksomhet. Flernasjonale selskaper har også den fordel at de kan la gode forretningsmuligheter med høy avkastning gå igjennom et datterselskap som ligger i et lavskatteland. Nasjonale selskaper kan selvsagt også opprette et datterselskap ute for slike formål, men det kan ta tid, og tid er ofte penger.

Tekst fra Schjelderup (2013). Taushet er gull, PWYP Norge

Eksempel:

Ta for eksempel et selskap som utvinner gull i Tanzania, og prosesserer det og selger det i USA. Selskapet gjør dette gjennom tre datterselskaper: ett i Tanzania (vertsland), ett i et skatteparadis (med svært lav skatt) og ett i USA (hjemland). Datterselskapet i Tanzania utvinner gullet, og selger det til datterselskapet i skatteparadiset til en kunstig lav pris, noe som skaper kunstig lav fortjeneste for Tanzania-avdelingen. Datterselskapet i skatteparadiset selger så produktet til USA-avdelingen til en kunstig høy pris, noe som skaper kunstig lav fortjeneste i USA og dermed en lavere skatteregning. Legg merke til at datterselskapet i skatteparadiset har kjøpt til en lav pris og solgt til en høy pris, og dermed opprettet kunstig høy fortjeneste - uten noen kostnader. Siden det ligger i et skatteparadis betaler det ingen eller liten skatt på dette overskuddet. På denne måten reduseres skattebyrden til et minimum, og selskapet sitter igjen med all fortjenesten.

Det er fire viktige årsaker for at internprisreguleringene er for vanskelige til å lykkes:

1) Forskriftene er for kompliserte å opprettholde

2) Det er for vanskelig for myndighetene å få tilgang til relevant informasjon

3) Det er betydelige asymmetrier mellom selskapene og regjeringene

4) Det er vanskelig å finne gode bevis for ulovlig internprising, noe som gjør det vanskelig å ta selskapene til retten

Er det noe vi mangler?Klikk her for å hjelpe oss å bli enda bedreDerivater er et finansielt instrument som har vist seg å ha spilt en sentral rolle i flere internasjonale skandaler. Mange land sliter med å evne å holde følge med utviklingen av en stadig endrede finansielle instrumenter som er skadelige for markedet og samfunnet. En av grunnene er at myndighetenes regulering bygger på en oppfatning av at finansielle instrumenter er standardiserte. Dette er det et område som utfordrer grunnleggende rettslige prinsipper. Et problem at i derivater er rettigheter og risiko, som tidligere hadde en kobling til hverandre, nå blitt splittet opp.Derivater har fått navnet sitt fra det faktum at de er produkter som er avledet (eng. ‘derived from’) fra et marked for ‘fysiske’ produkter som penger (valutamarkeder) eller fysiske varer (råvaremarkeder). Et derivat er altså et produkt som er knyttet til prisen i markedet som produktet er avledet fra, men hvor det ikke er noen fysisk leveranse knyttet til transaksjonene, kun finansielt oppgjør av derivatkontraktene.

Er det noe vi mangler?Klikk her for å hjelpe oss å bli enda bedre

Innsikt i derivater og praksis som utvinningsindustrien benytter derivatterminologi på er derfor viktig for å forstå fullt ut hvordan noen selskaper i utvinningsindustrien misbruker disse instrumentene til egen fordel på bekostning av både vertsland og hjemland.En av svakhetene ved dagens begrensede informasjon fra utvinningsselskapene, er at den er så kondensert og aggregert at det er umulig, selv for en fagkyndig å knytte informasjonen om virksomhetens bruk av derivater til forretningsmiljøet som selskapet opererer innenfor. Dermed er det umulig for investorer eller andre interessenter å fullt ut forstå hvorvidt det er bruk eller misbruk av derivater som foregår innenfor det større bildet som er satt opp i regnskapet til selskapene.PWYP Norge har lagd en rapport, Beskyttelse mot Derivatmisbruk, som presenterer de ulike derivattypene, deres legitime bruk, og gir eksempler fra virkeligheten på hvordan disse instrumentene har blitt eller kan bli misbrukt for å overføre midler på tvers av landegrensene for å unngå beskatning på deler av inntektene fra utvinnings-aktiviteter. Rapporten viser også hvordan enkelte selskaper bruker derivatterminologi for å benevne transaksjoner som ikke er derivater i det hele tatt, men heller langsiktige kontrakter som med vilje er feilpriset innenfor selskapet. For mer informasjon les rapporten ”Beskyttelse mot derivatmisbruk”:

Gjenanskaffelsesverdimetoden er et regnskapskonsept hvori en eiendel jevnlig blir verdijustert i henhold til markedsverdien. Mellom partnere i land med et ordnet skattesystem og et fungerende marked for den aktuelle eiendelen, kan denne metoden bli brukt for å justere verdien av en eiendel i regnskapet. Dette medfører også endringer i selskapets bunnlinje og balanse.

Gjenanskaffelsesverdimetoden ble først utviklet av meglere som handlet med såkalte futureskontrakter, og begynte å spre seg på 1980-tallet. På tidlig 90-tall var det flere store skandaler knyttet til denne metoden, og det hele kulminerte med Enron-skandalen. Metoden ble brukt som et verktøy for å gjennomføre regnskapssvindel. Dette var mulig fordi det ikke var dag-til-dag markeder for enkelte eiendeler som likevel ble verdijustert i henhold til gjenanskaffelsesmetoden. I stedet brukte selskapene sine egne finansielle modeller, og futureskontrakter, for å bestemme gjenanskaffelsesverdien. På denne måten kunne de manipulere verdien av eiendelene, og dermed blant annet lure investorer til å tro at selskapet tjener mer enn det faktisk gjør.

Gjenanskaffelsesverdimetoden er fortsatt svært populær for eiendeler, og blir i stor grad også brukt for transaksjoner. Misbruk av denne metoden konkurrerer nå sannsynligvis med derivatmisbruk om å være den mest brukte metoden for å overføre midler ut av normalskatteland, og til lavskatteland - hovedsaklig fordi metoden blir ansett som en legitim og lovlig praksis mellom land med markeder.

Klikk her for å lese mer om Gjenanskaffelsesverdi og ikke-markedstransaksjoner

Er det noe vi mangler?Klikk her for å hjelpe oss å bli enda bedreUtvinningsindustrien er avhengig av industrialiserte land som marked for varene de produserer. Hvert land har et sett med regler, som fungerer som et rammeverk som selskapene må operere innenfor, og betale sin rettmessige andel av fordelen de oppnår av å operere i landet. Mange selskaper prøver derimot å unngå å betale de skattene som myndighetene har lagt opp til at de skal betale. De bruker en rekke forskjellige mekanismer for å unngå dette målet. Ett eksempel er såkalt traktatshopping. Dette innebærer at selskapene bruker mellommenn for å starte opp datterselskaper i forskjelige land, herunder skatteparadiser, for å redusere skattebyrden.

Bruken av mellommenn er ofte begravd i aggregerte størrelser i årsregnskapene til selskapene. Dette medfører at hverken investorer eller skattemyndigheter har full oversikt over selskapene, og midlene de sender gjennom disse systemene. Man kan oppnå mye ved å stenge smutthullene knyttet til derivater og gjenanskaffelsesmetoden, men selskapene vil fortsatt ønske å bruke mellommenn og skatteparadis.

Er det noe vi mangler?Klikk her for å hjelpe oss å bli enda bedreI tillegg til misbruk av skatteregler, fins det også andre skattemekanismer som har utilsiktede konsekvenser. Dette er for eksempel skattekredittsregler i hjemlandene (landene hvor man mottar utbytte) og skattefradrag på utbytte i landene selskapene opererer i:

Dersom det er store avvik i reglene for skatteavskrivning for kapitalslit i landet selskapet opererer i og i selskapets hjemland, så vil disse forskjellene føre til at man utsetter utbytte fra den operative enheten fram til effekten av skattereglene i hjemlandet er synkrone med med landet det opererer i. Derfor er det ingen grunn til at vertslandet skal ha mer generøse avskrivningsregler enn hjemlandet, unntatt dersom det er behov for å sikre at selskapene raskere får avkastning på sin investering grunnet økt politisk risiko.

Selskapene trenger en måte å overføre midler tilbake til hjemlandet. Dette burde være ved å ta ut utbytte av resultatet etter skatt. Alle andre overføringer er grunnleggende sett tatt av beholdningen før skatt, og landene kan beholde skattefradragene så lenge de sørger for at selskapene kan ta utbytte av resultatet etter skatt. Det eneste unntaket er dersom utbyttet går til lavskatteland. En del land vil da ønske å ha muligheten til å kreve skattefradraget tilbakebetalt.

Ved å gjøre avskrivningsreglene likere reglene i hjemlandene, og unngå skattefradrag for utbytte, kan landene unngå en del atferdsvridninger fra utvinningsselskapene sin side.

Tekst er fra PWYP Norway (2013) An Extended Country by Country Reporting Standard Vol. 2, Publish What You Pay Norway

De forrige punktene dekker de fleste av de meste brukte storskala-praksisene som blir benyttet av en del utvinningsselskaper og tilknyttede selskaper bruker for å overføre midler over landegrenser. De fleste av disse er lovlige, eller i det minste i gråsonen. I tillegg finnes det selskaper som er villige til å begå kriminelle handlinger for å overført midler.

Når folk flest tenker på korrupt praksis, tenker man som regel på penger krevd inn av en myndighetsfullmektig på lavt nivå. Denne formen for korrupsjon skaper uforutsigbarhet for bedrifter og privatpersoner, og beriker de uærlige. Denne formen for korrupsjon er likevel ikke den mest skadelige.

Langt farligere for et lands økonomi er praksisene der utvinningsindustrien bruker lobby-virksomhet, trusler, finansiering og korrumpering av tjenestemenn på høyt nivå. Målet er å sikre selskapene tilgang til områder, å minimere beskatning, og å unngå miljøreguleringer. Dette har mange uheldige konsekvenser. Skatteferier blir avtalt, skatte- og royalty-satser blir redusert, fortrinnsrett over lokale selskaper blir etablert, gjeld blir redusert, og skattemyndighetene blir underfinansiert og underbemannet.

Er det noe vi mangler?Klikk her for å hjelpe oss å bli enda bedreDenne formen for korrupsjon øker inntekter for bedriftene - gjennom reduserte kostnader eller reduserte avgifter. Dette en urettferdig fordeling av overskudd mellom bedrifter og regjeringer. Årsaken til dette er at selskapene gjennom nettopp korrupsjon kan unngå tiltak som er er effektive mot korrupsjon, og kapitalflukt.

Én mye brukt ulovlig metode er fakturaforfalskning, der utvinningsselskapene godtar og betaler fakturaer som ikke er reelle. Denne praksisen innebærer at ansatte på høyt nivå bidrar. Dette er hovedsaklig et problem for investorene som bidrar med direkte finansiering, siden det reduserer profitten, som utgjør grunnlaget for utbyttebetaling. Investorene som låner penger til foretaket blir ikke direkte rammet, siden det ikke påvirker låneavtalen.

En annen praksis er å inngå rabattavtaler med store leverandører. Dette gjøres ved at leverandørene sender en faktura for hele summen til den operative enheten, og en separat kredittnota, som oftest i hjemlandet. Denne rabatten skal egentlig bli delt mellom de operative enhetene som var involvert i transaksjonen, men dette skjer ikke alltid. Det å ikke fordele (en relativ andel av) rabatten på den operative enheten blåser opp kostnaden for denne enheten, og reduserer kostnaden i hjemlandet. Dette er ulovlig, på lik linje med kunstig internprising. Det er derimot ofte vanskelig å skille gråsonevirksomhet fra ulovlig virksomhet, da den ulovlig virksomheten ofte benytter elementer av verktøy som er lovlige.

Andre praksiser inkluderer forfalskning av transportdokumenter, å ulovlig krysse grenser med deler av produksjonen, og lage nye opprinnelse- og transportdokumenter for videresalg.

Tekst er fra PWYP Norway (2013) An Extended Country by Country Reporting Standard Vol. 2, Publish What You Pay Norway

Selskaper holder opplysninger hemmelig som er viktige for å vite om land får den korrekte skatteinngangen. Uten informasjon kan ikke lovgiver lage de rette lovene, og uten informasjon kan ikke investorer gjøre korrekte valg om hvilke selskaper de vil investere i.

Hva er mekanismen vi foreslår?

Innføring av utvidet opplysningsplikt, ULLR, er det beste instrumentet både for investorer og for lovgiver.Opplysningsplikten må minimum inneholde informasjon om investeringer, produksjon, inntekter, kostnader, skatt i regnskap og betalt skatt samt antall ansatte og hvordan eierskapet i de ulike selskapene er.

Hvorfor er dette effektiv?

En av de vesentligste manglene samfunnet har er mangel på informasjon om hva som foregår i et multinasjonalt selskap. Denne informasjonen må frem for at alle beslutningstakere kan gjøre korrekte beslutninger når det gjelder multinasjonale selskaper.

Les PWYP Norges politiske innspill her.

Les PWYP Norges rapport "An Extended country by country reporting. A policy proposal to the EU. Vol. 2." her.

I 2011 var den alt-omfattende bruken av skatteparadiser fremdeles ukjent for de fleste. Rapporten "Piping profits" ble laget for å fokusere på problemet med den omfattende bruken av skatteparadiser. I etterkant er det mange, også internasjonale organer, som har kommet med informasjon om bruken av skatteparadiser, og en rekke skandaler internasjonalt har vist de ødeleggende effektene av skatteparadiser.

Hva er mekanismen vi foreslår?

De viktigste instrumentene mot skatteparadiser er informasjon om bruken eller mekanismer som motvirker effektene.Utvidet land-for-land rapportering og innføring av åpenhetsgaranti/ åpenhetslover vil medføre vesentlig bedre informasjon til samfunnet (ULLR) eller til skattemyndighetene (Åpenhetsgarantien).Mekanismer som motvirker bruken av skatteparadiser er derivater i egen skattebase (derivater) og bruk av internasjonalt anerkjente mekanismer som kreditfradrag, ved å lage mekanismer som Omvendt Kreditfradrag (motvirker generell bruk av skatteparadiser bortsett fra derivater)

Hvorfor er dette effektiv?

Informasjon er den viktigste kilden til korrekt håndtering av skatteparadiser. Derfor er innføring av utvidet land-for-land rapportering (så lenge den dekker ALLE land) effektiv. Innføring av åpenhetsgarantier minimerer skattemyndighetenes informasjonsinnsamling og bidrar til å holde kostnadene knyttet til skatte-adminstrasjon nede.Derivater i egen skattebase er 100% effektivt mot derivatmisbruk på grunn av lovfestingen og den enkle måten å kontrollere resultatet på.Omvendt Kreditfradrag øker ikke skattene gjennom økte inntekter, men medfører at selskapenes kostnadsfradrag begrenses til selskapets realiserte skattekostnad internasjonalt. Bruken av lavskatte-land blir derfor effektivt eliminert på kostnadssiden (men ikke inntektssiden).Les PWYP Norges politiske innspill her. Les PWYP Norges rapport "Piping profits" her.

Skattemyndighetene mangler mekanismer for å følge transaksjoner hele veien gjennom en konsernstruktur (audit trail).

Hva er mekanismen vi foreslår?

Innføring av en åpenhetsgaranti ved selskapsetablering i et land.

Hvorfor er dette effektiv?

Informasjonsbehov hos skattemyndighetene møtes ikke med hemmelighold, advokater og forhalingsteknikker.Les PWYP Norges rapport "Transparency Agreement - a tool for multinational transactions" her.

Selv om transfer mispricing er et velkjent instrument for selskaper når det gjelder kapitalflukt, så er omfanget lite dokumentert annet enn for enkeltselskaper. Målet med rapporten "Lost billions. Transfer Pricing in the Extractrive Industries" var å demonstrere omfanget i en totalitet (EU og USA) for en hel industri (multinasjonale olje- og gasselskaper).

Hva er mekanismen vi foreslår?

Informasjon er et av de beste virkemidlene mot feilprising, og utvidet land-for-land rapportering (ULLR) er derfor et virkemiddel som vil vise samfunnet hvor fortjenesten i et konsern blir liggende ved at også skatteparadiser må inngå in en utvidet land-for-land rapportering.Omvendt Kreditfradrag er et tiltak som kan medføre at virkningen av feilprising elimineres på kostnadssiden. Dette gjøres ved at fradrag for kostnader i konsernsammenheng tilpasses skattesatsen som multinasjonale selskaper oppnår internasjonalt (effektiv skattesats). Omvendt Kreditfradrag kan lovfestes unilateralt av det enkelte land og er i samsvar med anerkjente prinsipper som er benyttet internasjonalt i mer enn 50 år og som er nedfelt i OECD’s modellskatteavtale for inntekt og kapital.

Hvorfor er dette effektiv?

Uten informasjon famler både lovgiver, investor og andre i blinde. Å få frem informasjon blir derfor helt vesentlig, og det er dette ULLR gjør.Omvendt Kreditfradrag som tiltak er effektivt fordi det reduserer skattefradraget for kostnader som går på tvers av konsernstrukturen ned til den skattesatsen som er oppnådd for konsernet som helhet internasjonalt (effektiv skattesats). Siden dette er skattesatsen som hvert enkelt konsern har arbeidet for å oppnå, er det bare rett og rimelig at kostnadsfradraget verdsettes etter den samme skattesatsen. Omvendt Kreditfradrag eliminerer behovet for skatteparadiser.Les PWYP Norges politiske innspill her.Les PWYP Norges rapport "Lost billions. Transfer Pricing in the Extractive Industries" her.

Klienkonfidensialitet er en viktig del av rettssikkerheten. Klientkonfidensialitet kan imidlertid misbrukes grovt dersom den benyttes til å holde skjult informasjon om hva advokater gjør AKTIVT for å hjelpe selskaper til kapitalflukt.

Hva er mekanismen vi foreslår?

Lempe på advokaters taushetsplikt ved transaksjonsrådgivning. Stenge for advokater til å bistå i rettssaker når de har bistått i transaksjonsrådgivning (på samme måte som revisorer ikke både kan bistå i transaksjonsrådgivning OG revidere selskapet de har bistått). Advokaten som bistår i en eventuell rettssak vil da være dekket av taushetsplikt.

Hvorfor er dette effektiv?

Dette er effektivt fordi advokater ikke kan benytte et instrument som er ment å beskytte samfunns-nteresser (taushetsplikt om klient-forhold) til å aktivt bistå selskaper med å bryte samfunnsinteresser (kapitalflukt).

Les PWYP Norges politiske innspill her.

Les PWYP Norges rapport "Silence is golden" her.

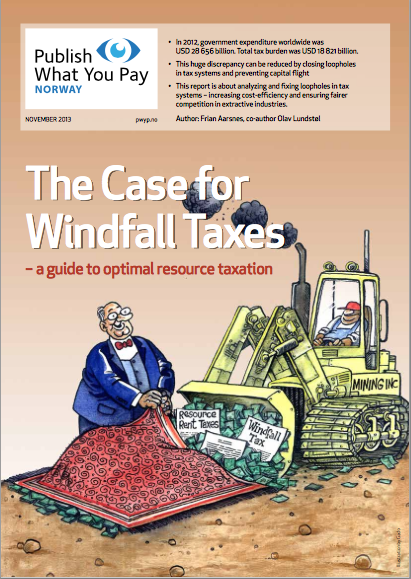

Rigide skattesystemer som ofte blir endret på grunn av at de ikke imøtekommer legitime krav fra enten skattyter eller myndigheter er et problem. De skattemekanismer som benyttes overfor ekstraksjonsselskaper er ofte gjenstand for konflikt. Dette gjelder særlig skattenivået.

Hva er mekanismen vi foreslår?

Windfall taxes er bruttoskatter som beskytter selskapene mot for høy beskatning under et visst pris-/ inntektsnivå, mens de samme skattene sørger for høyere inntekter til myndighetene over dette pris-/ inntektsnivået.

Hvorfor er dette effektiv?

Ved at både høye og lave pris-/inntektsnivåer hensyntas så blir skattesystemet mer stabilt (behovet for endringer blir mindre). Eneste behov er å monitorere innslagspunket for windfall taxes og justere over tid.Les PWYP Norges rapport "The Case for Windfall Taxes - a guide to optima taxation" her.

Høyere skattefradrag for kostnader enn beskatning av inntekter på grunn av kapitalflukt er et problem. Disproporsjonalitet i inntekts- og kostnadsbeskatning medfører nesten like store tap av skatteinntekter som tap av ubeskattede inntekter som følge av kapitalflukt.

Hva er mekanismen vi foreslår?

Omvendt Kreditfradrag benytter prinsipper som er nedfelt i OECD’s mønsterskatteavtale og som er benyttet i mer enn 50 år for fordeling av beskatning for inntekter. Omvendt Kreditfradrag snur prinsippene og gjør disse anvendbare for kostnadsfradrag, slik at skatteeffekten av kostnadsfradrag tilpasses den effektive skattesatsen i hvert enkelt multinasjonalt selskap.

Hvorfor er dette effektiv?

Mekanismen er 100% effektiv i forhold til å eliminere effekten av skatteparadiser og andre lavskatte-jurisdiksjoner og eliminerer behovet for disse i konsernstrukturer for å kunne være konkurransedyktig overfor andre multinasjonale selskaper. Mekanismen har derfor evnen i seg til å stoppe «the race to the bottom».Les PWYP Norges rapport "Taking away the tax effect of tax havens. Cross border taxation methods and reverse tax credit" her.

Hvis alt annet slår feil for et multinasjonalt selskap, så kan selskapet sørge for å selge virksomheten til andre selskaper på nivåer som ikke medfører skatteplikt, noe som er med og bygger opp under systemet med kapital-flukt fordi kjøperen blir tvunget til å bruke kapitalfluktmekanismer for å rettferdiggjøre prisen som er betalt.

Hva er mekanismen vi foreslår?

Sørge for at kjøper må godkjennes av myndighetene og at myndighetene har lov til å trekke tilbake lisensrettighetene dersom kjøper ikke godkjennes (for salg til andre direkte fra myndighetene, for eksempel på auksjon).

Alternativer til skattelegging:

1. Lokal skattlegging uten justering av avskrivningsgrunnlag.

2. Global skattlegging med justering av avskrivningsgrunnlag og kreditfradrag for skatt i motsvarende jurisdiksjon(er). Inngangsverdi er gjenværende skattemessig nedskrevet verdi.

Hvorfor er dette effektiv?

Tiltakene er kun effektive dersom land legger til rette for mekanismene i FORKANT av etablering av rettigheter for utvinningsselskaper.

Lovfestes eller legges til grunn i en ufravikelig del av modellavtaler.

Mark-to-market (MtM) mekanismer både i regnskapsprinsipper, prising av leveranser og i kontrakter medfører både ustabilitet i verdensøkonomien og skatteflukt på linje med eller over misbrukt av derivater.

En av de mest brukte og mest underkjente instrumentene for kapitalflukt, som også er en betydelig årsak til ustabilitet i verdensøkonomien.

Hva er mekanismen vi foreslår?

Begrense mark-to-market regnskapsprinsipper til likvide eiendelsklasser.

For andre selskaper enn finansinstitusjoner, flytte derivater i en egen skattebase.

Fordele nedskrivninger over et visst nivå over flere år for å begrense uønskede svingninger i verdensøkonomien.

Minimum sørge for at bruken av mark-to-market i finansinstitusjoner ikke resulterer i kontantstrømmer slik som økte dividender eller økte bonuser. Isolere egenkapitaleffekten. Aller helst eliminere bruken av mark-to-market for urealiserte derivat-gevinster totalt.

Innføre omvendt Kreditfradrag på kostnadssiden.

Hvorfor er dette effektiv?

Tiltakene begrenser de negative effektene av mark-to-market både når det gjelder:

1. MtM-accounting - reduserer svingninger i selskapers økonomi og dermed svingninger i verdens-økonomien

2. MtM-prising - omvendt Kredit-fradrag eliminerer effekten av Mtm-prising til et minimum.

3. MtM-kontrakter - derivater i egen skattebase eliminerer effekten av MtM-kontrakter på skatteinngangen fra operasjonelle inntekter.

Hva er mekanismen vi foreslår?

PWYP Norge støtter bruken av morselskapsgarantier overfor myndigheter slik at konsernselskaper blir solidarisk ansvarlig med datterselskap overfor forpliktelser som følge av virksomheten i landet. Mest aktuelt overfor oppryddingskostnader ved konkurs.

Hvorfor er dette effektiv?

Medfører at konsern ikke kan løpe bort fra oppryddingsforpliktelser ved en eventuell konkurs.

Rapporten "An Extended country by country reporting. A policy proposal to the EU. Vol. 2." ble laget for å gi innsyn i regnskapsinformasjon land for land. En bieffekt av dette er at man også får oversikt over eierskapet. I tillegg har PWYP vært bidragsyter til å etablere EITI, hvor egentlig eierskap er et krav i alle land som innfører EITI (hittil 52).

Hva er mekanismen vi foreslår?

Utvidet land-for-land rapportering (ULLR) innebærer automatisk at det må oppgis hvilke selskaper som er involvert i aktiviteten i de ulike landene. Gjennom land-for-land rapportering tar selskapene automatisk «ansvar» for eierskapet til de aktuelle selskapene.

Hvorfor er dette effektiv?

EITI er effektivt i det enkelte produksjonsland, fordi man får oversikt over endelig eier til selskapene i landene.ULLR er effektivt fordi det gir oversikt over hele konsern-strukturen i et selskap, inklusive skatteparadislandene, noe som EITI ikke vil kunne gjøre.Les PWYP Norges rapport "An Extended country by country reporting. A policy proposal to the EU. Vol. 2." her.